住宅ローンを組む際に、連帯保証人が必要かどうか悩む方は多いです。しかし、基本的に、家の購入代金の借り入れには連帯保証人は必要ありません。

ただ、一部の地方銀行や信用金庫の場合は、必要な場合があります。そのため、ローンを組む際は、保証人が必要かどうかを確認しましょう。

今回は、この連帯保証人について詳しく説明したいと思います。

このことについて知ることで、ローンを組む際の疑問を一つでも減らすことができ、安心して借入を行うことができます。

連帯保証人が必要なケースとは

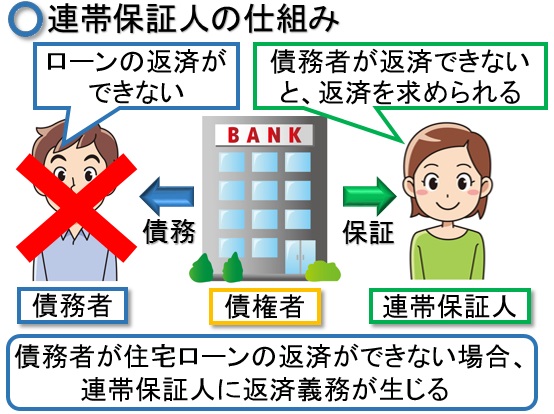

一般的に、住宅ローンを組む場合、保証会社に保証料を支払います。これは、万が一あなたが返済不能になった場合、代わりに保証会社が住宅ローンを金融機関に支払います。そしてその後、あなたにその費用を請求します。

つまり、保証会社に保証料を払うことによって、連帯保証人になってもらうということになります。ただし、先ほど述べたように、保証料を支払えば借金の返済義務がなくなるわけではありません。

そのため、住宅ローンは、必ず毎月支払うようにしましょう。

このように、住宅ローンを組む際は、連帯保証人が必要ない場合がほとんどです。ほとんどの方は、35年の返済期間でローンを組みます。そのため、借り入れを行うすべての方が連帯保証人をつけるのは困難です。

そこで、先ほど述べたように保証料を支払い、保証会社が代わりに連帯保証人になる仕組みになっています。

しかしながら、借り入れ金額に対して収入が足りない場合や審査に問題がある場合は、保証料だけではローンが組めない可能性があります。そのため、このような場合、保証人が必要になる可能性があります。

なお、状況によっては、保証料を支払った上で、さらに連帯保証人が求められるケースもあります。そのため、ローンを借りる際は、保証料や連帯保証人について金融機関にあらかじめ確認するようにしてください。

前述の通り、一般的に住宅ローンに連帯保証人は必要ありません。しかしながら、必ずしも保証人が不要なわけではないため、お金を借りる場合は注意しましょう。状況によっては、連帯保証人や連帯債務者を求められる場合があるからです。

連帯保証人と連帯債務者の違い

たとえば、夫婦で家を購入する際、片方の収入だけでは住宅ローンを組めない場合、収入合算を行います。これにより、ローンの審査に通りやすくなったり、借り入れ金額を上げたりできます。

一般的には、旦那さんがローンを組む際に、奥さんの収入を合算します。

ただ、場合によっては、奥さんが「連帯保証人」か「連帯債務者」になる必要があります。しかしながら、借り入れを行う際に、この違いを理解していない方が多いです。住宅ローンは数千万単位の借金になります。そのため、これらの違いを理解しておかないと、後々後悔することになります。

連帯保証人と保証人の違い

ただ、連帯保証人といっても、単なる「保証人」とは少し内容が異なります。そこで、ここではわかりやすくするために、旦那さんが債務者になった場合に、奥さんが保証人になると仮定します。

旦那さんが住宅ローンを組んだ場合、支払いを怠らないように助言する立場が保証人である奥さんになります。

つまり、旦那さんに返済能力がある以上、保証人である奥さんは、住宅ローンの責任を持つ必要がありません。

たとえば、旦那さんが3,000万円の住宅ローンを組んだのであれば、3,000万円のすべての債権は夫にあります。そして、旦那さんに返済能力がある以上、この3,000万円の借金と奥さんは関係がありません。

一方、奥さんが連帯保証人になる場合、旦那さんと同じ責任を背負うことになります。そのため、債務者が返済できない場合、奥さんに返済を求めることができます。

このとき、返済ができなかったとしても、奥さんはローンを支払わなければいけません。また、それを断る主張をする権利もありません。

つまり、旦那さんが3,000万円の住宅ローンを組み返済ができない場合、この3,000万円の請求は奥さんに行きます。

このように、金融機関からすると保証人よりも連帯保証人のほうが借金を回収しやすいです。そのため、ローンを借り入れする際、連帯保証人になることを条件にしてくる場合があります。

したがって、住宅ローンを夫婦で組む際は、むやみやたらに連帯保証人になってはいけません。この仕組みをよく理解してから、住宅ローンを申し込むようにしましょう。

同じ債務を背負う連帯債務者とは

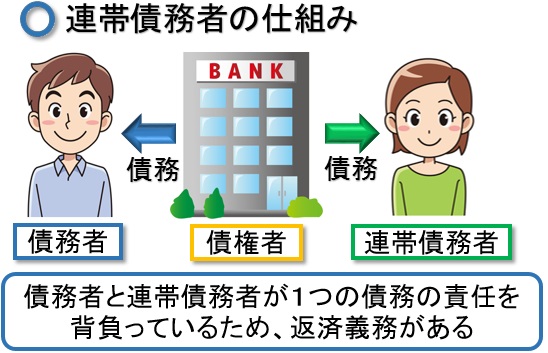

そして、連帯債務者の場合、債務者と同じ債務責任があります。つまり、先ほど述べたような場合とは違い、旦那さんと奥さんが2人で住宅ローンを組んでいるイメージになります。

たとえば、3000万円の住宅ローンを夫婦で組む場合、2人で3,000万円を借り入れします。そのため、旦那さんと奥さんの両方に3,000万円の返済義務があります。したがって、夫婦二人で住宅ローンを返済していかなければいけません。

なお、家を購入すると住宅ローン減税を受けられます。これは、借り入れ金額に対し、1%を所得税と住民税から控除できるものになります。

そのため、夫婦2人でローンを組んだ場合、それぞれの負担割合に見合った控除を受けられます。

これは、住宅ローンで家を購入した方へのお得な制度になります。そのため、積極的にこの制度をフル活用しましょう。

連帯保証人の代わりに保証会社に保証料を支払う

冒頭で述べたように、連帯保証人や連帯債務者を利用しない場合、保証会社に保証料を支払う必要があります。

このとき、1,000万円当たり約20万円程度の金額を支払います。そのため、3,000万円を借り入れする場合、約20万円(1,000万円あたりの保証料) × 3(3,000万円分) = 約60万円(3,000万円分の保証料)になります。

したがって、住宅ローンを組む際に3,000万円の借り入れならば、保証料として約60万円支払う必要があります。

ちなみに、この支払は一括で支払う場合になります。その他に、分割で支払う方法もありますが、金利などが加わるため、トータル金額が約160万円程度になってしまいます。

そのため、一括払いで支払ったほうが無駄な費用を抑えられます。

保証料が無料なフラット35

しかしながら、住宅ローンを組むにあたって保証料が必要のない金融機関も存在します。たとえば、「フラット35」などがそれに当てはまります。なお、連帯保証人も必要ないため、これを利用するのも1つの方法になります。

ただし、夫婦の収入を合算させて住宅ローンを組む場合、どちらかが連帯債務者にならなければいけません。

フラット35を利用するにあたって、この点を必ず理解しておく必要があります。そのため、事前に確認してから申し込むようにしましょう。

なお、インターネットや一部の銀行などでは、これらがすべて不要な場合があります。ただし、審査が厳しくなったり保証料が高額になったりするため、注意が必要です。

ここまで述べてきたことから分かるように、住宅ローンは数千万単位の借金です。そのため、仕組みを理解しなければ、後々後悔してしまう可能性があります。

したがって、それらのリスクをすべて踏まえた上で、納得してからお金を借りるようにしてください。

住宅は一生に一度の高価な買い物です。数千万円単位になるため、できれば値段を安くしたいものです。

実は値段の高い注文住宅ですが、建売よりも安く家を建てられる方法があるってご存知ですか?

建売でもいいですが、せっかくであれば自由に仕様や間取りを選べる注文住宅がいいですよね。

ただ、注文住宅は失敗してしまう方がほとんどです。夢のマイホームで後悔したくないですよね。

※お断り自由・完全無料