住宅ローンを組む際、金利には大まかに分けると3つタイプがあります。「固定金利」「変動金利」「期間選択型固定金利」の3種類になります。

複数の種類があるため、どのタイプでお金を借りればいいのか悩む方は多いです。それは、しっかりとしたお金の知識を持っている方はほとんどいないからです。

しかしながら、家は一生に一度の高い買い物です。何も知らずに住宅ローンを借りると、「後々金利が高くなってしまった」ということになる可能性は十分考えられます。

そうなってしまわないようにするためには、あなた自身がしっかり金利の違いを学ぶ必要があります。そこでこのページでは、これら金利の特徴を一つずつわかりやすく解説します。金利で、損をしないようにしっかりここで学び取ってください。

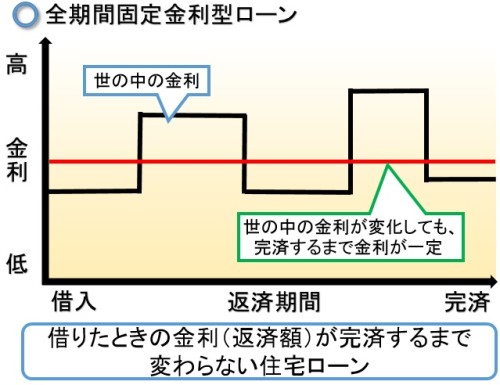

全期間固定金利型住宅ローンの特徴と最大のメリットとは

住宅ローンの金利には、いくつか種類があります。その1つの中に、「全期間固定金利型」があります。

例えば、住宅金融支援機構(民間金融機関が長期固定金利の住宅ローンを提供できるよう、資金の融通を支援するところ)のフラット35がこれに当てはまります。

これは、借り入れを行ってから完済するまでの期間、金利が一定の住宅ローンになります。

たとえば、今後世の中の金利が上昇したとしても、それに影響されることなく、借りたときの金利が完済するまで続きます。そのため、月々の返済額が同じになります。毎月支払う金額が同じになるため、返済計画を行いやすいです。

返済額が変わらないため、お金を借りた後の利子が増える心配はありません。そのため、安心感がある住宅ローンになります。

このとき、将来金利が変動するリスクは、お金を貸す側の金融機関が持ちます。そのため、金利は数ある種類の中で一番高いです。

現在は、金利がとても安いため、固定金利で住宅ローンを組むのも一つの手です。

平成7年以前の全期間固定金利は、4%程度が当たり前でした。最も高い時期には、8%を超えることもありました。

一方、現在(2016年時点)は固定金利であったとしても、1.7%程度で住宅ローンを組むことができます。

これから分かるように、20年前に比べると、ここ10年間の金利はとても安いことがわかります。そのため、他の金利プランよりも少し高くても、全期間固定金利型を選ぶ方は多いです。

固定金利と変動金利の返済額の比較

ただし、全期間固定金利型住宅ローンは安定しているため、月々の支払金額が変動金利よりも少し高くなってしまいます。例えば、35年で3,000万円の住宅ローンをボーナス払いなしで支払う場合以下のようになります。

| 固定金利(1.9%) | 変動金利(0.8%) | |

|---|---|---|

| 毎月返済額 | 9万7,846円 | 8万1,918円 |

| 総支払額 | 4,109万円5123円 | 3,440万5,447円 |

この図から分かるように、9万7,846円(固定金利) - 8万1,918円(変動金利) = 1万5,928円(固定と変動の差額)になるため、月々の返済額が変動金利よりも多いです。

総支払額になると、4,109万円5123円(固定金利) - 3,440万5,447円(変動金利) = 668万9,676円(総支払額の差額)ほど変わってきます。

ただし、この変動金利の金額は、0.8%の金利が35年続いた場合になります。そのため、今後もこの金利が続くとは限りません。

もし、金利が高騰した場合、固定金利よりも変動金利のほうが、返済額が高くなってしまう可能性は十分考えられます。

そのため、その部分を考慮した上で住宅ローンの金利を決めるようにしましょう。

なお、ハウスメーカーや工務店が進めてくる金利は、ほとんどが変動金利です。固定金利と比べると月々の返済額が安いため、商談がまとまりやすいからです。

全期間固定金利型の住宅ローンがお勧めな人

前述の通り、全期間固定金利型住宅ローンは、金利が安定しています。そのため、これから子供の学費が必要であったり、老後に備えた貯蓄などを考えたりされている方にはお勧めです。

返済額が安定しているため、マネープランを立てやすいからです。住宅を建てると想像以上にお金が必要になります。そのとき、住宅ローンの返済額が一定ではないと、資金計画を立てにくいです。そのため、安心した支払いを行いたい方にお勧めです。

なお、現在では全期間固定金利型住宅ローンは、フラット35が一般的です。しかし、それに対抗するために、他の金融機関も同じ条件のローンプランを用意しています。

そのため、「固定金利はフラット35」というように決めつけてしまうのではなく、さまざまな金融機関の全期間固定金利型住宅ローンを比べると良いです。そのほうが、あなたにとって理想な金利を選べるからです。

全期間固定金利型住宅ローンは、返済額が安定しているのが最大の特徴です。住宅ローンは、35年で組む方がほとんどです。

このとき、長期のローンになるため、数十年先いつ金利が上昇するかわかりません。そのため、そのようなリスクを回避できる借り入れプランになります。

ここで学んだことを考慮して、あなたに合った適切な金利をどの型なのかをよく考えて選ぶようにしましょう。

低金利時代を上手に活用する:変動金利型住宅ローンの特徴

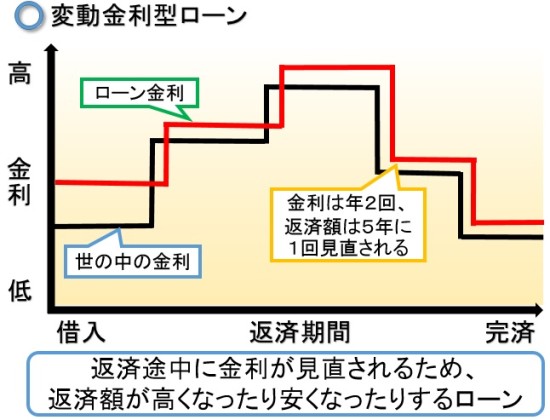

ローンの金利には、いくつか種類があります。その中の1つに、変動金利型があります。

この金利は、借り入れを行ってから完済するまでの間、金利が定期的に見直される住宅ローンになります。つまり、返済額が世の中における金利の水準によって変わるということになります。

このとき見直される金利は、短期プライムレート(銀行が企業に融資する上で、業績面で好調な優良企業に適用する最も優遇された金利)によって変わります。

なお、見直し時期は毎年4月1日と10月1日の年2回になります。その後、レートをもとに金利が変わり、7月と翌1月の返済分から適用される仕組みになります。

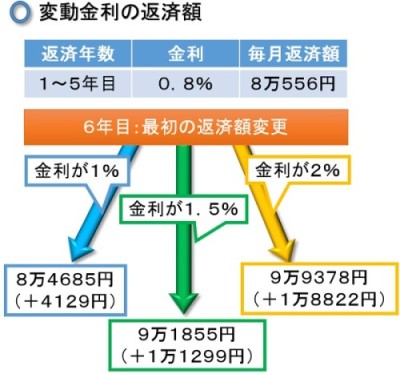

ただし、金利が変わると、それがあなたの返済額にすぐに影響されるわけではありません。月々の支払い額は、5年間変わらないというルールがあるからです。そのため、5年間ごと返す金額が変わります。

なお、このとき、返済額の増加にも制限があります。それは、「1.25倍(25%)までしか返す金額が増えない」決まりになります。

例えば、あなたの現在の返済額が月々10万円だと仮定します。たとえ、世の中の金利が上昇したとしても、あなたの月々の支払う額は最高で、10万円(現在の支払額) × 1.25(25%) = 12万5千円になります。

ただし、これから5年後経過したら、更に返済額が1.25倍増える可能性があります。これら分かるように、変動金利型住宅ローンは、返済額が一定ではありません。

つまり、住宅ローンを借りた後、返す金額が安くなったり高くなったりする可能性があるということになります。月々の支払額が決まっていないため、マネープランを立てにくいというデメリットがあります。

変動金利と固定金利の返済額の比較

しかしながら、現在は数十年前の金利と比較して、低金利になります。現代の変動金利型住宅ローンの場合、0.8%(2016年時点)ほどで借り入れができます。そのため、支払い額が安定してはいませんが、比較的安くお金を借りることができます。

ただし、変動金利の返済額は、この低金利が35年間続いた場合の支払い金額になります。

そのため、この数字が今後も続くとは限りません。住宅ローンは、長期間の計画でお金を借りることになります。これから数十年先の金利が安いままとは限りません。以下の図で示したような変動が生じることも予想されます。

変動金利型で借り入れを考えている場合、目先の返済額の安さだけを理由に借りないように注意する必要があります。

そのため、金利が上昇して返済額が増えるリスクを考慮しましょう。その上で、金利のプランを選ぶようにしましょう。

変動金利型の住宅ローンがお勧めな人

ここまで述べてきたことからも分かるように、変動金利型は返済額が安定していません。しかし、金利が安く借りられるため、月々の返済額を抑えられるメリットがあります。

そのため、固定金利の返済額では経済的に家を購入するのは難しい人にお勧めです。中にはぎりぎりの範囲で念願のマイホームを購入する方もいるからです。

しかしながら、変動金利は返済額が今後上昇してしまうリスクがあります。

ただ、返済期間が35年などの長期のローンではなく、10年ほどの期間であれば問題ありません。変動金利であったとしても、金利による返済額の変動の影響を受けにくいからです。そのため、短い期間でお金を借りる方などにお勧めです。

なお、「共働きで住宅ローンを繰り上げ返済をしたい」という方にも、変動金利は向いています。安い金利で短い期間に早くお金を返せるからです。

ここまで述べてきたことを踏まえた上で、変動金利の良し悪しをよく考えて決めるようにしましょう。

ただし、安さばかりを求めて変動金利を選ぶことはお勧めできません。後々後悔してしまう可能性があるからです。納得のいくまで考えた上で、あなたに適した最善の金利を決めるようにしましょう。

期間が選べる期間選択型固定金利住宅ローンの特徴と落とし穴

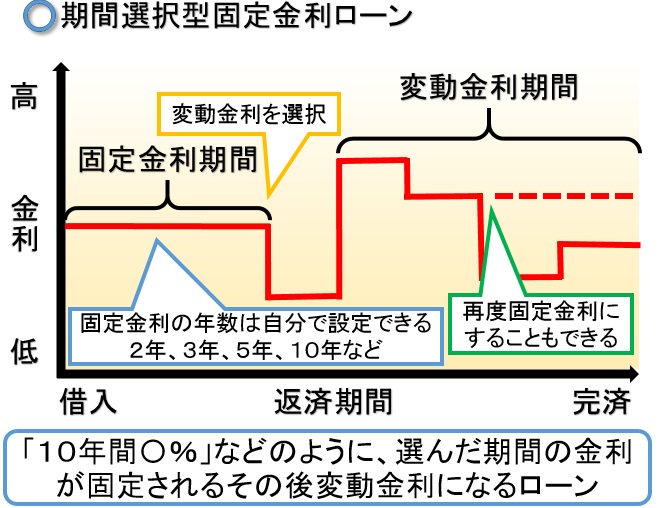

住宅ローンには、金利を一定期間固定できる「期間選択型固定金利」があります。これは、まず固定金利の期間を選択します。

例えば、2年、3年、5年、10年などの期間から、金利を固定する期間をあなたが指定します。その後、固定期間が終了したら、変動金利か固定金利かを選択することができます。

そのため、あなたがどのようなマネープランで借り入れを行いたいのかによって、期間を決めることができます。なお、このローンは、良く銀行で扱われる借り入れ方法になります。

一般的に、期間選択型は、固定期間が終了すると変動金利にする方が多いです。しかし、そのときの世の中における金利の水準によって、再び固定金利にすることも可能です。

そのため、経済の状況によって、その時点であなたにとって都合の良い金利のタイプを選べる住宅ローンになります。

これらから分かるように、期間選択型固定金利は、ライフスタイルやマネープランに応じて返済計画を決めることができます。また、期間選択型固定金利と全期間固定金利型は、期間選択型のほうが金利は安いです。

そのため、全期間を固定すると返済が厳しいという方で、なおかつ、選択した期間の金利だけ安定していれば良いという人には、お勧めになります。

ただし、固定する期間が10年などの長い期間になると、金利が高くなります。

固定期間が終了した際の注意点

前述の通り、期間選択型固定金利は、あらかじめ設定しておいた固定期間が終了したら、新たに変動金利か固定金利かを選択します。このとき、月々の支払い金額が安い変動金利を選んでも構いません。

また、安定した固定金利を選ぶのも良いでしょう。あなたの経済状況や、今後の住宅ローンの支払いをどうしたいのかによって、好きなタイプを決めることができます。

ただ、このとき変動金利にする場合、1.25倍(通常の変動金利の場合、返済額の見直し時に最大で25%しか金額が高くならない)ルールがありません。

そのため、今後金利が上昇し続けてしまった場合、月々の支払う金額が高額になってしまう可能性があります。

また、一旦変動金利を選んでしまった場合でも、再度固定金利にすることは可能です。

ただ、金利の優遇などの条件が悪くなることがあります。そのため、むやみやたらに変動金利と固定金利を選択し直すのは控えるようにしましょう。返済額が思いのほか安くならないケースも出てくるためです。

また、最悪の場合増額してしまい、かえって損をしてしまう可能性があります。

なお、金利のタイプを変更するには、5,000円から1万円程度の手数料がかかります。そのため、その費用を考慮した上で、プランを変えるようにしましょう。

また、期間選択型固定金利の場合、融資を受ける金融機関によって条件がさまざまです。そのため、契約する際はよく内容を理解してから決めるようしましょう。仕組みを把握せずにお金を借りると、損をしてしまう可能性が高いです。

期間選択型固定金利の落とし穴

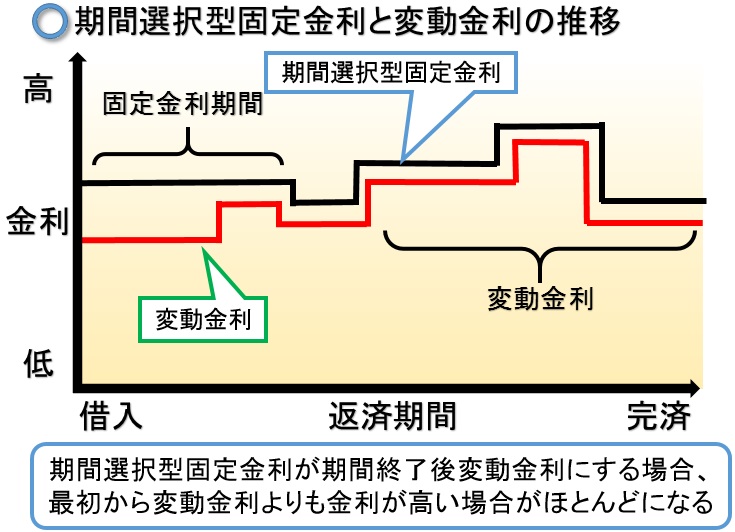

固定期間が終了した際、変動金利を選ぶ方がほとんどです。そして、最初に選択した期間が終わったあと変動金利を選ぶと、損をしてしまう可能性があります。

始めから通常の変動金利を選んでおいた方が返済額は少ないからです。

そのため、金利を選び直せるからといって、むやみやたらに選択型を選んではいけません。

例えば、10年間固定金利を選んだとします。このときの金利は、全期間固定金利よりも安いです。しかし前述の通り、選択した期間が終了したら変動金利にする方が多いです。その場合、以下の図に示したような金利の変動になります。

つまり、最初から変動金利の住宅ローンを選んだ場合より、多く金利を支払うということになります。

最初の固定期間とその後の変動金利のどちらとも、始めから変動金利を選んでいた場合よりも金利が高いからです。

なお、期間選択型固定金利の場合、1.25倍ルールなどの制度がありません。そのため、返済額が急に高額になる可能性があります。この金利を選ぶのであれば、デメリットなども考慮した上で、よく考えて選ぶようにしましょう。

期間選択型固定金利がお勧めな人

ここまで述べてきたことからも分かるように、期間選択型固定金利は、選んだ期間だけの金利を固定させておきたい方に向いているローンになります。

例えば、「子供が大学を卒業するまでの間は学費などで、お金がかかるからその期間だけは固定金利で返済額を安定させておきたい」などという方にお勧めです。

また、「10年後に定年するから、その期間の返済まで固定金利で支払いを安定させて、固定期間が終了と同時に退職金で残金を一括返済する」という場合にも、お勧めです。

これであれば、期間が終了して変動金利になったとしても、金利の影響を受けないからです。

その他に、借り入れ期間15年などのように、返済期間が短い場合も、お勧めです。固定期間の金利が全期間固定金利型よりも安いからです。

逆を言えば、35年などの長い期間住宅ローンを借りる場合にはお勧めできません。通常の変動金利よりも支払い額が多い上に、返済額が高額にならないための制度がないからです。

期間選択型固定金利にするか悩んでいるのであれば、「後で金利を変えられるから」という安易な理由だけで決めないようにしましょう。そのような理由で借り入れを行うと、後々損をしてしまう可能性が高いです。

また、住宅ローンの金利は、最初の選択がすべてといっても過言ではありません。

後々金利を変更することもできますが、その場合、返済額が高くなる場合がほとんどだからです。そのため、よく考えた上であなたのマネープランに適した金利を選ぶようにしましょう。

まとめ

金利の種類によって、住宅ローンの支払う金額は大きく変わってきます。また、金利によっては、将来的に支払う金額が高くなってしまうものもあります。

したがって、住宅ローンを組む際は目先の金額ばかりを気にするのではなく、トータルで考えるようにしてください。

あなたがどのような返済計画でローンを支払うのかをよく考えて、住宅ローンの金利を決めるようにしましょう。

住宅は一生に一度の高価な買い物です。数千万円単位になるため、できれば値段を安くしたいものです。

実は値段の高い注文住宅ですが、建売よりも安く家を建てられる方法があるってご存知ですか?

建売でもいいですが、せっかくであれば自由に仕様や間取りを選べる注文住宅がいいですよね。

ただ、注文住宅は失敗してしまう方がほとんどです。夢のマイホームで後悔したくないですよね。

※お断り自由・完全無料