家を購入していざ住んでみると、思いがけない悩みや不満が生まれます。生活してみて初めて気づくことが誰にでもあるからです。これを解決するためには、改修工事が必要になります。

ただ、リフォームは小規模でも百万円単位になり、増築や中古住宅を購入してリノベーションするような大規模な改修工事の場合、必然的に費用は更に高額になります。

その場合、住宅ローンを支払いながら数百万円の改装工事費はなかなか一括では支払えないため、リフォームローンを組むのが一般的です。

そのほうが、家計の負担を最小限にし、急に修繕工事が必要になった場合でも、費用を準備することができるからです。

しかし、ほとんどの方がリフォームでローンを組むことは初めてだと思います。そして、どのように行えばいいのかや注意点など、いろいろなことが分からないのがほとんどではないでしょうか。

実際、当サイトを利用しているお客様の中にも、この悩みを抱えている方は大勢います。そこで、リフォームのローンを組む際に知っておきたい情報をまとめました。

このページを読めば、リフォームローンにおける注意点や失敗しない方法を理解できるはずです。

1.リフォームで使える金融機関と種類

リフォームローンは、銀行やローン会社などの金融機関で利用でき、その種類は大まかに分けると3つになります。

「公的融資」「銀行系リフォームローン」「クレジット会社系リフォームローン」の3種類になります。これらの違いを理解せずにお金を借りてしまうと、返済に困ったり利子を多く払ったりしてしまう可能性があります。

あなたに合った最適な借り入れを行うためには、これらの違いを理解する必要があります。そこで、以下では上記の3つを一つずつ解説します。これらを学び、あなたに適したリフォームローンを組むようにしましょう。

1-1.公的融資の種類と特徴

公的融資とは、住宅金融支援機構(旧住宅金融公庫融資)や財形住宅融資など、公的な金融機関からリフォーム資金を借り入れる場合です。

住宅のローンを目的とした公的機関からの借入は、民間銀行などからの融資に比べて金利が低いため、返す金額を安くすることができます。

ただ、借り入れするためには、細かい条件を満たす必要があります。そのため、ローンを組む際は金融機関ごとに相談してみるようにしましょう。

1-1-1.住宅金融支援機構(旧住宅金融公庫融資)について

住宅金融支援機構とは、主に住宅ローンを取り扱っている公的金融機関で、フラット35という代表的な住宅ローンがあります。

住宅金融支援機構は、全国300以上の都市銀行・地方銀行、さらには信用金庫などと提携しています。公的融資ですが、申請窓口は民間の金融機関ということですね。

フラット35は、全期間固定金利型の住宅ローンで、新築住宅や中古住宅の購入、そしてリフォームでも借り入れることができます。

また、中古住宅の場合には、購入と併せて行うリフォーム費用も含めた【フラット35】リノベというローンがあります。この商品は、当初の10年間はフラット35の金利を下げ、リフォーム費用で増える月々の支払いを抑える優しいサービスです。

ただし、住宅金融支援機構による融資は、民間銀行独自の住宅ローンに比べて、審査に時間がかかること、そして細かい条件があるため、簡単にローンが組めないのがデメリットになります。

1-1-2.財形住宅融資について

財形住宅融資は、財形住宅貯蓄を1年以上続けている方で、申込日前2年以内に財形貯蓄の預け入れを行い、かつ、申込日における残高が50万円以上ある方が、利用できるシステムです。

また、ローンの借入額は、貯金額の10倍(上限4000万円)までとなっています。なお、住宅の財形だけではなく、一般財形、年金財形であっても借り入れすることができます。

1-1-3.自治体融資について

自治体融資は、地方公共団体が行う住宅の購入やリフォームのローンになります。直接融資する場合や、銀行などの民間ローンの利子を補給するケースがあります。

ただ、条件や金利など細かい部分は都道府県や市町村ごと異なりますので、この借り入れを行う場合は、一度役所などで相談するようにしましょう。

1-2.銀行系リフォームローンの特徴

都市銀行や地方銀行、そして信用金庫などの民間金融機関では、各銀行独自のリフォームローンを用意しています。

このような民間金融機関の場合、返済期間を35年まで長く設定できるのが特徴で、返済に追われることなく無理なく返済することができます。

また、融資条件の建築(改築)条件も公的融資よりも緩やかになっていますから、利用しやすいともいえるでしょう。

ただ、金利は公的融資よりは高くなります。そのため、低金利にこだわる場合は、やはり公的な金融機関からお金を借りる方がいいでしょう。

なお、この銀行系リフォームローンは、金融機関によっては改築工事だけではなく、インテリアなどの購入費にもあてることができる場合があります。そのため、改築に併せて家具なども揃えたい場合は相談時に確認しておくといいですね。

1-3.クレジット系リフォームローンの特徴

リフォームのローンでも、車のようにクレジット会社からお金を借りることができます。この借り入れは、公的融資や銀行などの民間金融機関に比べて審査が通りやすく、手続きが簡単なのが特徴です。

その反面、金利が高く、お金を借りられる金額も少ないデメリットがあります。また、返済期間は、10年以内のものが多く、高額な借入の場合は月々の負担も大きくなります。

ただ、100万円程度の小規模リフォームであれば、このデメリットはそこまで気にならないかもしれないですね。

以上、金融機関とローンについて紹介しましたが、リフォーム費用が高額になってしまう場合は、できるだけ公的あるいは銀行系の金融機関からお金を借りるのが得策ですね。金利が安く、返済の負担を少なくすることが大事です。

いずれにしても、リフォームの内容や予算や、そして経済状態に合わせた借入先を探すようにしましょう。

2.リフォームローンの金利の種類

リフォームローンの金利には、大きく分けると、「固定金利」、「変動金利」、そして「期間選択型固定金利」があります。さらに、担保が「必要」か「不要」かの選択もあります。

この違いを理解せずにお金を借りると、損をしてしまう可能性があります。最善の方法でお金を借りることで、金利や支払う金額を安くできるからです。一度組んでしまうと後戻りできないため、事前に仕組みをしっかり理解する必要があります。

そのため、このページで種類ごとの特徴を学び、あなたに適したプランで借り入れを行いましょう。

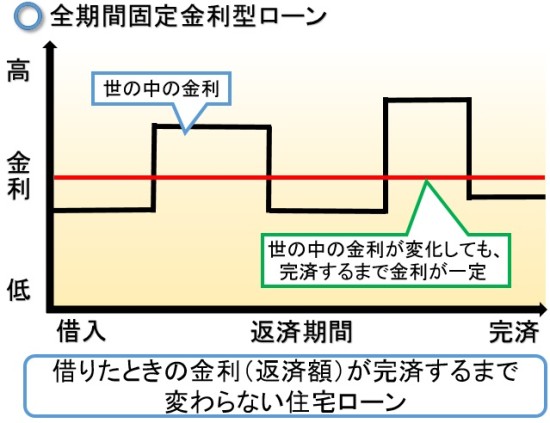

2-1.固定金利のメリット・デメリット

例えば、住宅支援機構のフラット35などが固定金利に当てはまり、借りてから返すまでの全期間で、「金利が一定」の借り入れになります。そのため、お金を借りた後の返済額の変化を心配する必要がありません。

つまり、金利が変わるリスクを、お金を貸す側の銀行などの金融機関が取ることになります。

2-1-1.固定金利のメリット

お金を借りた後に金利が上昇しても返済額は契約時のままですから、安心して返済計画に基づいた支払いを行うことができます。

2-1-2.固定金利のデメリット

ローン契約以後に金利が安くなった場合でも、契約時の金額を返済しなければいけません。上のメリットと逆の場合ですね。また、後述の変動金利に比べて高い金利になります。

固定金利のメリット・デメリットは裏表の関係にあり、固定金利を選ぶ最大の理由は、リスクの最小化と安定した返済計画になるでしょう。

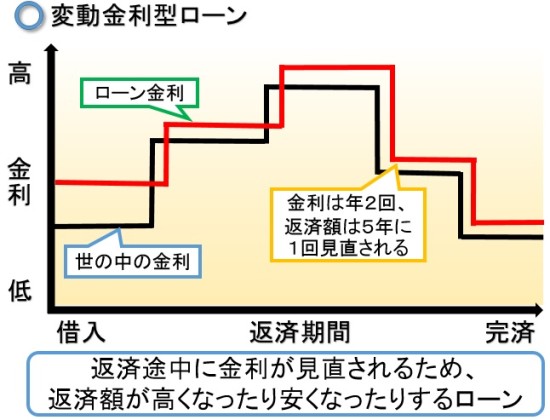

2-2.変動金利のメリット・デメリット

変動金利に適用される利率は、半年ごとに見直されますが、ローン契約時から5年間は毎月の返済額が変わらない「5年ルール」というのがあります。ただし、その間も金利が変わっていきますので、毎月の返済額に占める元金と利子の割合は変わってきます。

つまり、ローン契約時より金利が上がった場合、返済額に占める元金分は減り、利子分が増えるわけです。そして、その後の新たな5年間は、見直された利率が適用され、金利の変化に伴って返済額に占める元金と利子の割合が変動し続けるのです。

また、変動金利には5年ごとの金利見直しの際も、返済額の変動率の上限を125%までとするルールもあります。

以上の2つのルールは、ユーザーに優しいように思うかもしれませんが、金利の上昇が激しくなっても、5年間は毎月の返済額が変わらない、あるいは125%以内であったとしても、毎月の返済額に占める元金分が限りなくゼロになる可能性があります。

場合によっては、利子分が毎月の返済額を超えて未払い利息となり、元金とともに一括返済しなければならなくなることもあるのです。

変動金利は固定金利に比べて安い代わりに、金利が変わるリスクを借りる側のあなたが背負うことになります。

2-2-1.変動金利のメリット

固定金利よりも毎月の返済額が安くなるメリットがあり、低金利が続く現在は、比較的多くの方が選ばれています。

住宅金融支援機構のローンタイプの調査では、変動金利が70%ほどで、固定金利が10%ほどとなっています。そして残りの20%ほどが、後述の固定期間選択になっています。

2-2-2.変動金利のデメリット

前述の通り、変動金利は金利が変わると返済額も変わります。そのため、お金を借りた後、金利の上下に注意しておく必要があり、ストレスになる可能性もあります。

これから何十年もローンを返済することを考えると、将来の金利がどうなるのかはわかりません。今は安いですが、今後高くなる可能性も十分に考えられるのです。

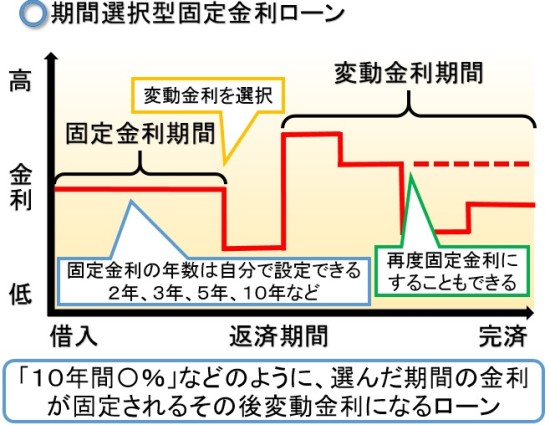

2-3.期間選択型固定金利のメリットデメリット

固定金利や変動金利以外に、「固定期間選択型金利」のリフォームローンも存在します。これは、お金を借りた最初の数年間の金利を固定するものになります。

どのくらいの期間の金利を固定するのかは、あなたが選択します。そして、その固定期間が終了したら、変動金利か固定金利かを再度選べる仕組みになります。

ただし、金融機関によっては、固定期間終了時にひとたび変動金利型を選ぶと、その後は固定金利にできない場合があります。そのため、あらかじめ借り入れ先に確認するようにしましょう。

2-3-1.期間選択型固定金利のメリット

固定期間選択型金利は、将来の金利の変化や未来の生活スタイルに柔軟に対応できる借り入れになります。

お金を借りた後、あらかじめ設定した期間は金利が固定のため、当面の返済計画が立てやすくなります。

また、金融機関によっては、キャンペーン金利を行っている場合があります。これをうまく利用することで、低金利でローンが組める可能性があります。

2-3-2.期間選択型固定金利のデメリット

固定期間選択型金利の場合、金利が全期間固定されているタイプのようには借入時に返済総額がわかりません。

ローン借入当初の経済的なリスクを抑えることはできますが、金利固定期間終了時には金利が上昇しているリスクがあります。固定金利と変動金利の中間的な存在ですね。

2-4.固定金利と変動金利のどちらがいいのか

固定金利と変動金利にはそれぞれ良い点や悪い点があるため、どちらを選ぶかで悩む方が非常に多いです。

長らく低金利時代が続いていますが、今後のことは誰にもわかりません。万が一のことを考えると固定金利となりますが、変動金利の安さも魅力です。期間選択型固定金利も含めて、融資担当者と十二分に相談されることを勧めます。

2-4-1.ハウスメーカーや銀行は変動金利を進める

リフォームを依頼する際、工務店やハウスメーカーに頼む方がほとんどだと思います。

営業マンは売上をあげなければなりません。そして、すべての営業マンがユーザーの立場になって親切に対応してくれるとは限りません。

一般的に、利益を追求する営業マンは、低金利で返済額が少なくなる変動金利を勧めてきます。つまり、借りやすい印象でリフォーム工事を受注しやすくするためです。

実際、ハウスメーカーや工務店が進めてくるリフォームローンの資金計画は、ほとんどが変動金利です。

しかし、これから何十年も金利が変わらない保証はありません。後々金利が上昇してしまい、固定金利のほうが安心で安かったなんてことになりかねません。

リフォームも、工事内容によっては高額な借入れになることがあります。そのため、慎重に借入先と金利種別を選ぶ必要があります。

あなたがリフォームローンを組む場合、ハウスメーカーや工務店が勧めてくる金融機関や資金計画・返済計画を鵜呑みにしてしまうのではなく、あなた自身が考え、判断するようにしましょう。

2-5.担保が必要なリフォームローンのメリットデメリット

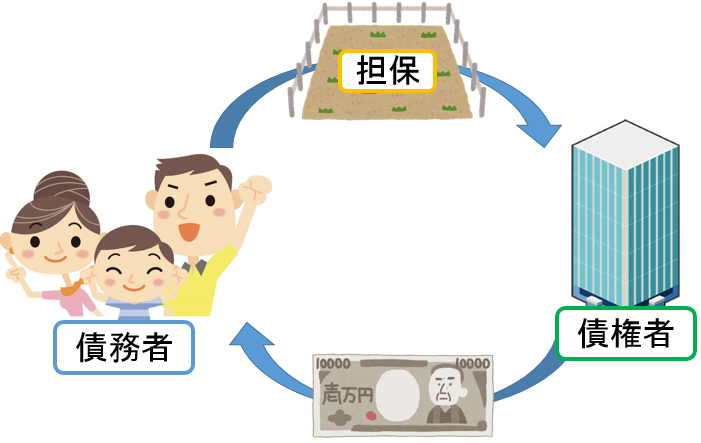

リフォームのローンを組む際、担保(融資を受けるときに、万が一、その債務の支払いが困難になった場合に、債権者があらかじめ借金の弁償のために、債務者に提供させる対象のこと)が必要な借り入れを「有担保型」ローンといいます。

中古住宅を購入してリフォームする場合や増築、二世帯の改修工事などを行う場合は、金額が必然的に高額になります。この場合は、担保型のローンにすると、返済額を減らせるため経済的になります。

2-5-1.有担保型リフォームローンのメリット

ローンを組むにあたって担保で保証するため、借り入れ金額を高額にできます。また、金融機関によって異なりますが、住宅購入ローンと同じような低金利と長期の返済期間(最長35年)の適用を受けることができます。

一般的に、金額が1000万円を超えるようなリフォームの場合は、この「有担保型」の融資になります。

2-5-2.有担保型リフォームローンのデメリット

担保を設定するにあたっては、抵当権設定などの手続きや登記費用が別途必要になります。なお、査定や手続きに1週間程度の時間がかかる場合があります。

そして、万が一ローンを返済できなくなった場合、担保を失うリスクがあります。

2-6.担保が不要なリフォームローンのメリットデメリット

担保が不要なリフォームローンを、「無担保型」といい、債務の弁償を提供しない借り入れになります。主に、システムキッチンなどの水回りのリフォームや、外壁の塗り替えなどの小規模・少額のリフォームに適しています。

万が一ローンの返済ができなくなった場合でも、担保がないため、それを失うリスクはありません。

2-6-1.無担保型リフォームローンのメリット

無担保型のリフォームローンは審査が早く、保証人なども原則不要になるメリットがあります。必要書類も有担保型のローンに比べて多くありませんので、気軽にお金を借りられるメリットもあります。

2-6-2.無担保型リフォームローンのデメリット

担保が必要ではないため、有担保型のリフォームローンに比べて借り入れ金額が少なくなります。また、有担保型に比べて高い金利となり、返済期間も短く(最長10〜15年)なります。

改修工事は、金額が高額になる場合がほとんどのため、金利が数パーセント異なるだけで支払う金額は大きく変わります。これを考慮して担保のあるなしを決めましょう。

3.リフォームローンのお得な減税制度

リフォームのローンには、利用するとお得になる色々な減税制度があります。主な減税制度には、「住宅ローン減税」と「リフォーム促進税制」があります。

リフォームをする際には、これらの減税制度の違いを理解して、あなたのリフォームに活用できるようにしておきましょう。税金が戻ってくるため、ぜひ利用することをお勧めします。

3-1.住宅ローン減税とは

住宅ローン減税は、主に住宅やマンションを買う人が多く利用されています。しかし、実は住宅やマンションの購入だけではなく、リフォームでローンを組まれる方も使える減税制度なのです。

ただし、この減税制度を使うためには、いくつか条件があります。あなたのリフォームがそれに当てはまるのかを確認するためにも、ここできちんと学びましょう。また、税金が絡むため、間違った認識をしないように注意する必要があります。

3-1-1.住宅ローン減税のポイント

住宅ローン減税は、住宅(中古住宅を含む)の購入あるいはリフォームをローンで行う場合に適用され、年末時のローン残高の0.7%が10年間所得税から減税される制度です。

上の表は中古住宅(既存住宅)の場合ですが、リフォームでは自治体などからの補助金等を引いた工事費が100万円を超える「家の増改築」を行った場合に使えます。

ただし、ローン返済期間が10年以上でなければ適用外になるため、間違えないようにしましょう。

また、控除となる対象金額には上限(借入限度額)があり、住宅種別によって異なります。例えば、表の「その他住宅(4)」で年末時のローン残高が2,000万円を超えていても、減税額の計算は、2,000 × 0.007 = 14 万円 となります。

しかし、控除期間が10年間ですから、最大で140万円の還付を受けられ、長期優良住宅などに性能向上した住宅なら、3,000 × 0.007 × 10 = 210万円となるため、大規模のリフォームを行う際はこの制度を使うようにしましょう。

3-1-2.住宅ローン減税の仕組み

この制度による減税は、所得税を対象としたものですが、所得税から控除しきれなかった分は、翌年の住民税からも9.75万円を限度として控除(減税)されます。

例えば、その年に支払った所得税が10万円、そして年末時のローン残高による減税額が14万円の場合、すでに支払い済みの所得税10万円は全額還付されます。そして、残りの4万円は翌年の住民税の減額という形で還付されます。ただし、住宅ローン減税を住民税に充当できる金額は9.75万円が上限となっています。

この部分は、間違えやすいため、特に注意するようにしましょう。

なお、紹介している住宅ローン減税の内容は、2022年に見直されたもので、2025年(令和7年)12月31日までの入居に適用されます。

今後も見直されることが予測されますが、その度に条件が厳しくなる傾向にありますので、リフォームを計画されているのであれば、早い方がいいかもしれませんね。

3-1-3.住宅ローン減税対象のリフォーム工事の種類

住宅ローン減税はリフォームローンにも適用されますが、すべてのリフォームに使えるわけではありません。

あなたが行う改修工事が当てはまるのか事前に確認するようにしましょう。該当するリフォームの種類は以下になります。

- 増築、改築、建築基準法上のな修繕、大規模な模様替えの工事

- 家屋の居室、調理室、浴室、トイレ、洗面所、納戸、玄関または廊下の一室の床または壁の全部について行う修繕・模様替えの工事

- 現行の耐震基準に適合させるための修繕・模様替えの工事

- 一定のバリアフリー改修工事

- 一定の省エネ改修工事

以上になりますが、これ以外にもさらに細かい条件や種類があるため、気になる方は専門家に相談するか、後述する国交省のホームページを参照願います。

3-1-4.住宅ローン減税対象のリフォーム住宅の条件

上で、住宅ローン減税を適用できるリフォーム工事の種類を述べました。しかし、リフォーム工事の種別以外にも中古住宅の居住状況や減税を受ける人の所得額などの適用条件もあります。以下で説明しましょう。

- 住宅の増改築等の日から6か月以内に居住の用に供していること。

- この特別控除を受ける年分の12月31日まで引き続き居住の用に供していること。

- この特別控除を受ける年分の合計所得金額が、2,000万円以下であること。

- 増改築等をした後の住宅の床面積(注1)が50平方メートル以上であり、かつ、床面積の2分の1以上を専ら自己の居住の用に供していること。

- 10年以上にわたり分割して返済する方法になっている増改築等のための一定の借入金または債務があること

- 自己が所有し、かつ、自己の居住の用に供する家屋について行う増改築等であること。

- 増改築等の額(その増改築等の費用に関し補助金等の交付を受ける場合はその額を控除した額)が100万円を超えており、その2分の1以上の額が自己の居住用部分の工事費用であること。

以上のほかにも細かな条件があります。特殊な場合のため省略しましたが、国税庁のホームページで参照することもできます。

国税庁:住宅ローン減税の概要 国税庁:住宅ローン控除対象の増改築

なお、リフォームによる住宅ローン控除には、建築士による増改築等工事証明書などが必要になるため、専門家に相談する方が安心ですね。

3-1-5.中古住宅を新たに購入してリフォームする場合の条件

また、中古住宅を新たに購入してリフォームする場合、以下の条件を満たす必要があります。

1.昭和57年(1982年)1月1日以後に建築されたものであること。

2.上記以外の場合は、次のいずれかに該当すること。

イ. 取得の日前2年以内に、地震に対する安全上必要な構造方法に関する技術的基準に適合するものであると証明されたもの(耐震住宅)であること。

ロ. 上記(1)および(2)イに該当しない一定の住宅(要耐震改修住宅)のうち、その取得の日までに耐震改修を行うことについて申請し、かつ、居住の用に供した日までにその耐震改修により家屋が耐震基準に適合するが証明がされたものであること。

上記での注意点は、1と2のイのいずれかに適合していなければならず、2のロのみの適合では住宅ローン減税は受けられません。なお、1は建築基準法の新耐震基準(1981年改正)に適合していることを意味しています。

国税庁:中古住宅の住宅ローン控除適用

3-2.リフォーム促進税制(住宅特定改修特別税額控除)

この減税制度は、ローンの返済期間が10年未満や、ローンを使わず自己資金で改修工事を行った場合に受けられる減税制度になります。減税は、その年に支払った所得税から控除分が還付されますが、当該年のみになります。

ここでは、対象となる主なリフォームと控除額について述べますが、紹介する内容・適用は令和5年12月31日までに居住した場合とされています。

3-2-1.バリアフリーリフォーム減税

改修工事の際に適用される減税の中に、バリアフリーリフォームローン型減税があります。これは、高齢者や要介護、要支援認定者や障がい者本人が使える減税になります。

また、この条件に当てはまる人と一緒に住んでいる方が、所有して居住する家の一定のバリアフリー改修工事を行った際にも使える制度になります。

当てはまるリフォームは、以下になります。

- 通路等の拡(介助用の車椅子での移動を可能とする)

- 階段の勾配の緩(既存の階段を撤去・新設する場合に限る)

- 浴室改(介助を容易に行うための面積増、またぎの低い浴槽など)

- 便所改(介助を容易に行うための面積増ほか)

- 手すりの取付け

- 段差の解(敷居、上がり框など)

その他では、「50歳以上」や「要介護者」、「支援認定の方」などがあり、減税を受けるためには、それらをクリアしなければいけません。詳細は後述の国税庁のホームページを参照してください。

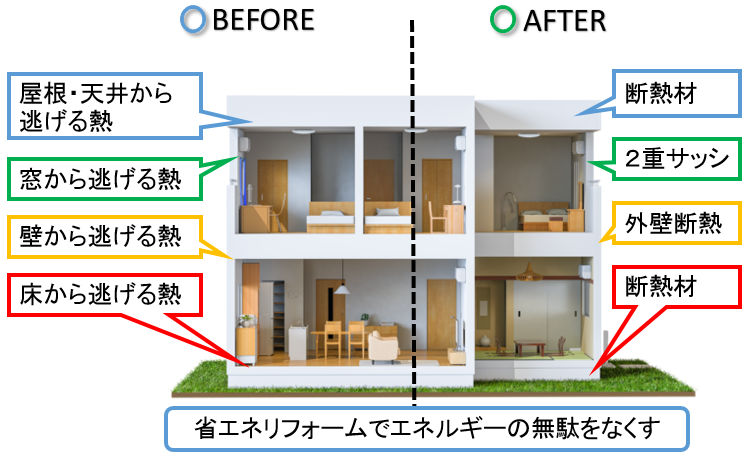

3-3-2.省エネリフォーム減税

省エネリフォームローン型減税は、自分で所有して住んでいる住宅の省エネ改修工事を行った際に使える減税制度になります。

つまり、断熱性の高い窓などへの改修工事のことになります。その他にも、床や天井、壁の断熱工事も省エネ減税の対象になります。

断熱性の高い窓や壁にすることによって、エアコン代や暖房代を節約できるからです。これから分かるように、エコなリフォームをすると還付される制度になります。

各部位の断熱や省エネの技術基準の紹介は省略しますが、平成28年基準相当以上に改修することとなっています。

3-2-3.耐震リフォーム減税

昭和56年5月31日以前に建てられた住宅(旧耐震基準)で、現行の耐震基準に適合する改修を行った場合に適用されます。そして、増改築等工事証明書あるいは住宅耐震改修証明書が必要になります。

以上、促進減税に該当する主なリフォーム工事の概要を紹介しましたが、それ以外にもあり、該当リフォームを併用できる場合もあります。詳細は後述の国税庁ホームページで参照願います。

3-2-4.リフォーム促進税制による控除(減税)額

はじめに述べておきますが、リフォームの控除額の計算は複雑で分かりづらい内容になっています。ですが、理解しなければ控除申請もできませんので頑張って全体像だけでも理解するようにしてください。

控除額 = A × 10% + B × 5%

- 促進税制に該当するリフォーム工事の標準的な費用の額(工事の費用に関し補助金等の交付を受ける場合には、その補助金等の額を控除します。)

- 控除対象限度額を超える部分と併せて行う一定の工事費の合計とAのいずれかの低い金額で1,000万円を限度とする。

標準的な費用の額とは、工事の種類によって決められている単位(単価)を工事床面積に乗じた金額のことで、かつ控除対象限度額が以下のように設定されています。

- バリアフリー工事:;200万

- 省エネ工事:250万(太陽光発電システムが含まれる場合は350万円)

- 耐震工事:250万円

概略は以上にようになりますが、非常に分かりづらいですね。そこで、耐震リフォームでサンプル試算してみましょう。補助金等の交付は一切ないものとします。

<耐震リフォーム例>

- 耐震工事の標準的な費用:250万円(限度額)

- 実際の耐震工事費:300万円

- 増築・改築費:500万円(耐震工事以外の部分)

とすると、A=250万円となり、B=min【(300-250+500)、250、1,000 ]でもっとも低い金額は250万円となります。

ですから、リフォーム促進税制による控除額は、250 × 0.1 + 250 × 0.0 5 = 37.5万円となります。控除は一年のみで、所得税で控除しきれない場合もありますが、住宅ローン控除のように、住民税からの控除はできません。

国税庁:省エネリフォーム減税、省エネ工事標準額

3-3.減税を受けるための手続き

ここまで、リフォームに係る減税について紹介してきました。ただ、いざ申請しようと思っても、申請方法やどの書類が必要なのか分からない方が多いと思います。そこで、申請に必要な手続きと書類のポイントをお教えします。

ただし、税金が絡むため、素人では難しいかもしれませんが、税務署に提出するものさえしっかり用意してしまえば問題ありません。逆を言えば、書類を揃えられれば問題ありません。難しく考えず必要なものを確実に集めるようにしましょう。

3-3-1.減税に必要な手続きと書類のポイント

住宅ローン減税あるいはリフォーム促進減税の申請前に用意する書類には、「増改築等工事証明書」や、指定確認検査機関などの「適合証明書」「評価証明書」があります。

従って、リフォーム工事には、それらの書類を用意できる業者を選んでおく必要があります。場合によっては建築士に依頼しなければならないかもしれません。

さらに、減税を受けるためには、確定申告(その年の収入と支出を税務署に申告し、税金の額を確定させる手続きのこと)が必要になります。

つまり、減税対象となる住宅の購入やリフォームを行った場合、確定申告と併せて減税の申請を行うということです。

住宅ローン減税の場合で、一般的な給与所得者の場合は、リフォームを行った翌年に確定申告を行えば、後は年末調整で行えます。減税を受ける10年間毎年税務署に行く必要はありません。

そして、給与所得者でない場合(自営業者など)は、毎年の確定申告で住宅ローン減税も併せて行います。

なお、リフォーム促進減税の場合にも確定申告が必要ですが、適用は一年間のみとなります。

住宅ローン減税やリフォーム促進減税に当てはまるリフォームを行った場合は、忘れずに確定申告の手続きを行うようにしましょう。申告期間は、その年度の2月16日〜3月15日までが申告期限となります。

なお、住宅ローン減税とリフォーム促進減税では必要な書類が異なります。具体的な手続きの方法や必要書類は、最寄りの税務署の窓口に行き確認してください。

ただし、3月を過ぎて期限が迫ると税務署を利用する方が増えるため、混雑しますので事前に準備をしっかり行い、2月中に訪れることを勧めます。

国税庁:確定申告と住宅ローン控除申請(Youtube)

4.リフォームローンの審査について

リフォームローンでお金を借りる際、多くの方が気になるのが審査の方法や条件でしょう。

リフォームローンは住宅ローンの一種になります。そのため、家を購入する際の借り入れと同じです。つまり、融資を受けるためには、一定の審査を通らなければいけません。

ただ、リフォームローンは住宅購入時のローンに比べて、すでに家やマンションなどの資産を保有している方ですから、審査基準は一般的な住宅ローンに比べて緩めに設定されています。

具体的な審査基準や内容は、金融機関が違えば異なりますが、金融機関を選ぶ際は、その違いや特徴を理解してローンを組むことをお勧めします。

リフォームは、お金を借りられるか否かによって、予算や改修工事の内容が変わってしまいます。そこで、金融機関が融資を決定する際のポイントを紹介します。これを学び、納得のいく改修工事を行うようにしましょう。

4-1.リフォームローンの審査基準

前述の通り、リフォームローンは住宅ローンの一種です。そのため、審査基準は一般的な借り入れとほとんど同じです。

年齢や勤続年数、年収などがローンの審査基準になります。また、「個人であること」が条件になります。審査を円滑にするために、基準となる条件を以下で紹介します。

4-1-1.年齢の審査基準

このとき、借り入れを行う金融機関によって年齢の制限が異なります。上限の目安としては、約60~70歳までになります。

そして、ローンをすべてご返済するときの年齢が、満81歳になる方が対象になります。

4-1-2.勤続年数の審査基準

一般的な住宅ローンは、最低でも3年以上の勤続年数を必要とします。

一方リフォームローンは、1~2年程度の勤続年数で審査が通ることが可能です。そのため、比較的働いている期間の査定は厳しくありません。

ただ会社員とは違い、自営業者の場合は条件が異なります。2年以上の事業収入が必要な場合がほとんどになります。

当てはまる方は、この部分に注意してください。

4-1-3.収入の審査基準

リフォームローンの場合、年収の審査基準は比較的低いです。前年度の年収が、200~300万円あれば融資を受けることが可能です。

家の所有者ではなく、同居人が改修工事を申し込むことを考慮しているからです。

そのため、年収が高くなくても安定して収入があれば審査に通る可能性は十分にあります。

ただし、審査が厳しいローンもあるため、すべての査定基準が低いわけではありません。

4-2.返済負担率について

リフォームローンの借り入れを行う方のほとんどが、住宅ローンを借りながら改修工事のお金を借りる方がほとんどです。そのため、審査には「返済負担率(金融機関が審査をする際に目安とする、年収に占める年間返済額の割合のこと)」が考慮されます。

これにより金融機関は、借りられる金額を算出したり審査の基準にしたりします。

ただし計算方法に関しては、金融機関が独自に基準を設けているものになるため、融資を受ける先によって異なります。

とは言っても、大まかな基準は同じになります。そのため、共通している部分を紹介します。

4-2-1.返済負担率の目安

前述の通り、すでにローンを支払っている方が新たにローンを組む際、返済負担率が考慮されます。適切な収入と支出のバランスを超えるとお金を返せない場合があるからです。

一般的に適正な数値は、年収250万円未満で25%以内、年収400万円以上で35%以内になります。そのため、住宅ローンやマイカーローンなどのローンを支払っている方は、この数字を超えないように注意するようにしましょう。

今支払っているローン残高と、新しく借り入れを行う金額を含めた返済負担率を考慮されるからです。

例えば、年収250万円の方の場合、月々の返済額が約5万円程度が目安になります。また、年収400万円以上の方は、月々の支払いが約11万円程度が適正な返済負担率になります。

4-3.団体信用生命保険について

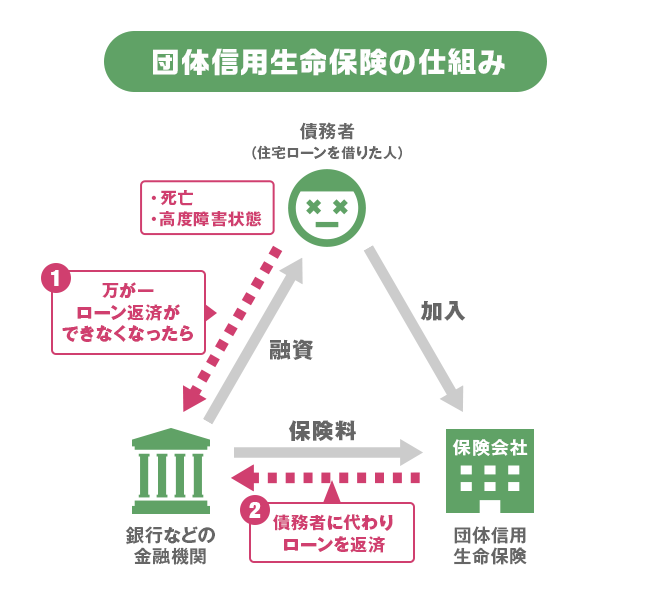

すでに住宅ローンを借りてる方は、団体信用生命保険(住宅ローンを借りた人が亡くなってしまったり、高度障害になったりした場合に、金融機関が残った住宅ローンを支払ってくれる生命保険)に加入している方がほとんどです。

ただ、リフォームローンでもこの団体信用生命保険に加入する必要がある場合があります。この保険に加入することが条件になる場合があるからです。

そのため、これから改修工事で融資を受ける方は、知識として知っておきましょう。

4-3-1.団体信用生命保険の注意点

団体信用生命保険は、死亡したり高度の障害になってしまったりした場合に、ローンの残高分の保険金が借りていた金融機関に支払われる仕組みになります。

ただし、これはあくまでも死亡や高度の障害になった場合に限ります。そのため、病気やケガをして返済が行えなかったとしても、団体信用生命保険の適用外になります。

毎月の支払いは必ず行わなければいけません。万が一ケガや病気をして働けなくなったとしても、この保険だけでは支払いをすることはできません。

4-3-2.病気やケガをしてしまった場合の住宅ローンの返済

そこで、このような働けない状況でも返済をサポートしてくれる保険があります。それは、「住宅ローンサポート保険」になります。

この保険は、住宅ローンの債務者が病気やケガによって仕事ができなくなった際に、支払いをサポートしてくれる保険になります。

必ず加入しなければいけない保険ではありませんが、万が一ことを考えた場合、加入しておくと良いでしょう。

4-4.リフォームローンの本審査

ローンの審査には、仮審査(事前審査)と本審査があります。そのため、すべての査定をクリアしなければ融資は確定しません。

事前審査を通ったとしても、その後本審査で落ちてしまう可能性があります。仮審査を通過したからといって、リフォーム契約をしてしまわないようにしましょう。

改修工事の話が進んでいるのにも関わらず、結局工事に取り掛かれない場合が考えられるからです。

このとき、最悪の場合は違約金を取られるケースがあります。

まとめ

ここまでリフォームローンに必要なことを紹介してきました。改修工事を行う際、借り入れを行えば無理なく支払いができます。また、予算にもある程度余裕ができるため、納得のいく修繕工事が行えるはずです。

あなたがリフォームを計画し、これからローンを組むのであれば、ここで学んだことが必ず役に立つはずです。何度も見直して、ここにある知識をあなたのものにしましょう。

そして、リフォームローンを組む前の施工業者選びには注意しましょう。依頼する先によって、金額が大きく異なるからです。

借り入れを行えば、比較的資金に余裕ができますが、高額な費用がかかる会社に工事を頼む必要はありません。

じっくり業者を選び、金額とリフォーム内容とが見合った業者を選びましょう。それが終わってから、具体的にローンを組むことを考えるのが良いです。

リフォームをどこに依頼をしたらいいかわからない方必見!

ハウスメーカーや工務店、リフォーム会社何がどう違うのか素人ではわかりませんよね。なかなか忙しく、時間も取れないかもしれません。しかし、それでも満足のいくリフォームを行いたいものです。

そこで見積もりはもちろんのこと、アイデアやプランニングでお悩みの方におすすめなサービスが、「タウンライフリフォーム」です。

何度も複数の会社と商談することなく、「優良リフォーム会社」を全国300社以上の優良施工会社会社の中から、インターネット経由であなたにぴったりな提案をしていただけます。

入力もたった3分の無料登録ですみます。地域を選択するだけなのでとても簡単です。リフォームで失敗しないためには、あなたにピッタリの施工会社を探し出してください。

あなたが幸せになれる家づくりをするために、家づくりのパートナーをタウンライフリフォームで探しましょう。こんな便利なサービスを利用しない手はありませんよね。

リフォームの価格を抑えるコツが知りたい方は以下の記事を読むようにしてください。

価格を重視したい方はリノコがおすすめ

品質よりも値段を抑えたい方は、「リフォームのリノコ」がおすすめです。最大で5社に相見積もりできるため、安くて品質の良い工事ができます。

できれば値段は安くすませたいのが本音です。値段重視で業者を選ぶ際は、リノコがおすすめです。

住宅は一生に一度の高価な買い物です。数千万円単位になるため、できれば値段を安くしたいものです。

実は値段の高い注文住宅ですが、建売よりも安く家を建てられる方法があるってご存知ですか?

建売でもいいですが、せっかくであれば自由に仕様や間取りを選べる注文住宅がいいですよね。

ただ、注文住宅は失敗してしまう方がほとんどです。夢のマイホームで後悔したくないですよね。

※お断り自由・完全無料