平屋を建てる際、固定資産税が気になります。

二階建て住宅よりも安いのなら、平屋のほうがお得だと考える方も少なくありません。住宅ローンの支払いに加えて、固定資産税がかかるのならできれば安くしたいものです。

固定費は少ないほうがいいです。

子供のための貯金はもちろんのこと、自分たちの老後の資金を貯めないといけないので、できれば固定費を抑えたいです。

そこで平屋の固定資産税についてわかりやすくご紹介します。

税金の計算は難しいですが、いくらぐらいかかるのかわかりやすく解説しているので、参考になるはずです。

固定資産税はどうやって決まるのか

出典:https://www.m-athome.co.jp

固定資産税とは、土地や建物(家屋)などの不動産を所有している場合に支払わなければならない税金です。

税額は下記の計算式が基本になっており、不動産を所有している限り毎年支払うこととなります。

固定資産税 = 固定資産税評価額(課税標準額)× 標準税率(1.4%)

この中で、課税標準額は国の固定資産評価基準によって算出されますが、一般の方にはその算出がほとんど出来ないのが現実です。

そこで、土地の場合は公示価格の70%前後、新築建物の場合には建設費の50~60%が課税標準額の一般的な目安とされています。

なお、標準税率(1.4%)は地方税法によって規定されているため、地域によって多少異なります。

固定資産税の納税義務と課税時期

出典:https://oyakudachinet.com/2018/08/17/post-439/

固定資産税の支払い義務は、毎年1月1日時点で不動産を所有している人が対象になります。

一般的に、1月1日(元旦)に新たに不動産を所有することは考えられませんから、所有した翌年から課税されると考えた方がいいでしょう。

ですから、12月中に完成・登記した場合と1月2日以降に完成・登記した場合では、固定資産税を支払う期間が、ほぼ1年も違うのです。

土地と建物の固定資産税に関して、以下でもう少し詳しく紹介していきますので参考にしてください。

土地の固定資産税と課税標準額

土地の課税標準額の基本となるのは公示価格です。公示価格とは、国交省が公示する標準値の価格のことです。毎年1月1日時点の正常な地価を評価し、毎年3月ごろに公表されています。

そして、実際の土地の売買価格は公示価格を参考にして、敷地固有の条件や需要と供給のバランスを考慮・判断して取引されています。

しかし、それらの判断は一般の方には難しいため、売買価格の70%前後を土地の課税標準額と想定しても大きな間違いにはならないでしょう。

なお、既に土地の固定資産税を払っている場合は、毎年送られてくる納税通知書の課税明細書に固定資産税評価額(課税標準額)が記載されています。

土地の固定資産税と軽減措置

出典:https://www.seiwa-stss.jp/tochikatsuyo/tax_reduction.html

土地の固定資産税の計算式は冒頭で示した通りですが、住宅用地の場合には、軽減措置が取られており、実際の計算式は下記になります。

固定資産税 = 課税標準額 × 1/6 × 標準税率(1.4%):200㎡以下の部分

固定資産税 = 課税標準額 × 1/3 × 標準税率(1.4%):200㎡を超える部分

このように、住宅の敷地面積の200㎡以内の部分は1/6に軽減され、超える部分については1/3に軽減されます。

例えば、敷地面積250㎡を15万円/㎡で売買契約し、その70%を課税標準額とした場合の固定資産税は、

200㎡ × 15万円 / ㎡ × 0.7 × 1/6 × 0.014 = 4.90万円

50㎡ × 15万円 / ㎡ × 0.7 × 1/3 × 0.014 = 2.45万円

となり、合わせて7.35万円が目安となります。

住宅の固定資産税と課税標準額

住宅を新築すると、数カ月後に管轄の調査員による家屋調査があります。そして、課税標準額は、その家屋調査の結果と国の固定資産評価基準に基づいて決められます。

この家屋調査と固定資産評価基準によって決められた新築時の課税標準額が、冒頭で説明した建設費の50~60%に相当するのです。

税法上では、かなり低く見積もられている訳ですね。

新築翌年以降の課税標準額は、家屋調査で確認した建物と同じものを同じ場所に建てた場合の建設費(再建築価格)を元に算出します。

再建築価格は、物価変動率などが反映されていますから、時価といえるでしょう。

なお、再建築価格は、3年ごとに見直されることになっていますので、3年間は同じ再建築価格となります。

そして、見直された再建築価格に経年劣化(減価補正率)を考慮したものが課税標準額になり、標準税率を掛けたものが、その年の固定資産税になります。

以上を計算式で表すと、

課税標準額 = 再建築価格 × 経年減価補正率(0.8~0.2)

固定資産税 = 課税標準額 × 標準税率(1.4%)

となります。しかし、再建築価格の算出は複雑で難しいため、冒頭で説明したように、建設費の60%と仮定すると、

固定資産税 = 新築時の建設費 × 0.60 × 経年減価補正率 × 標準税率(1.4%)

となります。この方が判りやすいですね。

上で説明したように、再建築価格には物価変動率が影響しますが、よほど大きく変動しない限り、参考としては上の計算式で問題ないでしょう。

具体的な固定資産税の算出は、後述の試算例で紹介しますので参考にしてください。

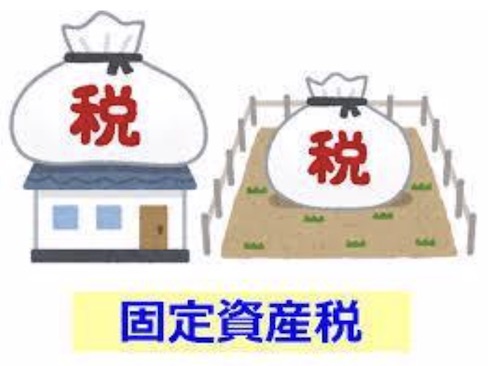

なお、上記の経年減価補正率は木造建物の場合、新築1年目の80%から27年(改正前は25年)目以降の20%まで低減していきます。(下図参照)

つまり、新築1年目で既に評価額が80%になり、27年目以降どんなに老朽化しても存在する限りは20%の評価価値があるということです。

出典:https://www.city.higashimurayama.tokyo.jp

各経過年数(築年数)による減価補正率は、総務省のHPで参照することができます。

住宅の固定資産税と軽減措置

出典:https://www.sumai-fun.com/money/20/post-6.html

住宅の場合にも軽減特例があり、課税が始まる新築の翌年から3年間は、固定資産税が1/2になります。(3階建て以上の耐火・準耐火構造の住宅以外)

固定資産税 = 課税標準額 × 標準税率(1.4%)× 1/2

ただし、軽減されるのは床面積120㎡までで、超える部分には適用されません。

この軽減特例は、現時点では2020年3月31日までに新築される場合となっています。しかし、過去を参考にすると毎年更新・延長されていますので、今後も更新・延長されるでしょう。

なお、新築の住宅が3階建て以上の耐火・準耐火構造の場合は、軽減特例の期間が5年になります。

以上が、土地ならびに家屋の固定資産税の概要ですが、以下からは住宅の規模や経年でどのように家屋の固定資産税が変わっていくのかを紹介していきます。

平屋の坪数別の固定資産税の目安はいくら

出典:https://kosodate-jutaku.com/archives/12

上で、家屋の固定資産税は、課税標準額に標準税率を掛けたもので、建設費の50~60%が課税標準額の目安になると説明しました。また、経年による減価補正率の説明も行いました。

つまり、平屋か2階建てかではなく、あくまでも建設費と築年数が固定資産税に影響するのです。

平屋は2階建てに比べて坪単価が高くなる傾向があります。一方では、階段が不要なことや廊下が減ることなどから延床面積が比較的小さくなる事実もあり、建設費としては抑えられる傾向もあります。

坪単価が割高でも建設費が抑えられれば、必然的に固定資産税評価額(課税標準額)も下がり、固定資産税も下がります。

以下から、延床面積別に固定資産税を試算してみます。参考にしてください。

家屋の固定資産税試算例

出典:https://www.homes.co.jp/cont/buy_mansion/buy_mansion_00503/

固定資産税を試算する仮定条件を、65万円/建設坪単価、新築時の建設費に対する再建築価格の割合=60%とします。

また、新築翌年の経年減価補正率を80%とし、それ以降の減価補正率は少しずつしか変動しないため、80%の固定としておきます。

この場合の計算式は、

課税標準額 = 坪数 × 65万円 × 60% × 80% になり、固定資産税は、

固定資産税 = 課税標準額 × 標準税率(1.4%)× 1/2・・・特例期間

固定資産税 = 課税標準額 × 標準税率(1.4%)・・・通常期間

となります。そして、これに床面積120㎡の制限がかかります。

延床面積が120㎡以内の固定資産税/年

| 新築年 | 新築2〜4年目 | 新築5年目以降 | |

| 20坪(66.11㎡)の場合 | 0 | 4.368万 | 8.736万円 |

| 30坪(99.17㎡)の場合 | 0 | 6.55万円 | 13.10万円 |

この延床面積の範囲であれば、全ての床面積が軽減特例の対象となり、新築翌年から4年目まで固定資産税が1/2になります。

延床面積が120㎡超えの固定資産税/年

| 40坪(132.23㎡)の場合 | ||||

| 新築年 | 新築2〜4年目 | 新築5年目以降 | ||

| 120㎡以内の部分 | 0 | 7.93万円 | 15.86万円 | |

| 120㎡超えの部分 | 0 | 1.62万円 | 1.62万円 | |

| 計 | 0 | 9.55万円 | 17.48万円 | |

| 50坪(165.28㎡)の場合 | ||||

| 新築年 | 新築2〜4年目 | 新築5年以降 | ||

| 120㎡以内の部分 | 0 | 7.93万円 | 15.86万円 | |

| 120㎡超えの部分 | 0 | 5.98万円 | 5.98万円 | |

| 計 | 0 | 13.91万円 | 21.84万円 | |

床面積が120㎡を超える部分は軽減の特例が受けられませんから、分けて計算する必要があります。

上記の固定資産税は年間の額で、毎年4~6月頃に市町村から不動産所有者に納付書が送られてきます。

支払いは、年4回に分けて支払うのが基本ですが、支払い時期は市町村によって異なるようです。なお、一括で支払うこともできます。

同じ床面積なら二階建てよりも平屋のほうが高い

出典:https://www.credo-h.jp/money/hiraya-2kaidate.html

延床面積が同じ平屋と二階建てを比べた場合、基礎面積や屋根面積は間違いなく平屋の方が大きくなります。ほぼ2倍くらいになるでしょう。これが、平屋が二階建てに比べて割高になる主な要因です。

建設費が上がれば、課税標準額も上がりますので、当然ながら固定資産税は上がります。これは、仕方がないですね。

固定資産税は、不動産の価値を判断するものでもありますから、平屋の方が二階建てよりも価値があると考えるべきでしょう。

平屋の固定資産税を安くするポイント

出典:https://allabout.co.jp/gm/gc/393575/

二階建てよりも価値がある平屋ですが、やはり出来るだけ固定資産税は安くしたいと考えるのは当然です。

冒頭で、新築した場合は数ヶ月後に管轄の調査員による家屋調査があると説明しました。家屋調査では、建物の間取りや仕上げ、そして設備内容などを確認していきます。

場合によっては図面や工事請負契約書なども確認していきます。

そして、家屋調査の結果と固定資産評価基準に基づいて課税評価基準がきめられるのです。

では、どのようなことに注意すれば固定資産税を安くできるのでしょうか。

全てではありませんが、評価基準の対象になっているものを紹介していきますので、固定資産税を安くするポイントの参考にしてください。

木造で建てる

出典:http://ts-home.co.jp/concept/

法務局は、登録免許税(登記などに関する税金)を決めるために、新築建物課税標準価格認定基準表と言うものを作成しています。

これによると、木造<軽量鉄骨造<鉄骨造(重量)<鉄筋コンクリート造の順に評価価格があがっています。これは、一般的な認識と同じですね。

したがって、住宅を建てる場合は、木造が最も安く建てることができ、固定資産税も安く抑えることができます。

正方形の間取りにする

間取りを正方形あるいは長方形にすることが、直接的に固定資産税を安くする訳ではありません。あくまでも、施工コストを抑え、ひいては建設費を抑えることが目的なのです。

また、複雑な形状の間取りよりもシンプルな正方形の方が、ローコストであると言う印象を家屋調査担当者に与えます。

国が定めた固定資産評価基準で調査・評価されますが、一定の幅がありますので、見た目の印象も重要かもしれません。

部屋数を少なくする

部屋数の多さは、家屋調査の評価を上げる要素になります。つまり、課税標準額が上がるのです。

ですから、子供室などでとりあえずはワンルームでも問題がない場合は、数年後の必要になったときに、リフォームなどで間仕切る方がいいでしょう。

なお、洋室よりも和室の方が、評価が高いため課税標準額も高くなります。

車庫ではなくカーポートにする

出典:http://www.ex-hands.com

不動産は土地に定着するものが対象です。ですから、建物本体と離れているカーポートなどのエクステリアも固定資産税の対象になります。

しかし、インナーガレージなどの車庫と比べると、エクステリアのカーポートの方が課税標準額が安く、固定資産税を安くすることができます。

見方を変えると、エクステリアのカーポートを計画している場合は、家屋調査が終わってからの方がお得かも知れませんね。

同様に、ウッドデッキなども後工事とした方がいいでしょう。

ロフトだと固定資産税がお得になる

出典:https://www.daiken.jp/product/contents/zipang/case09.html

例え個室に使えるようなロフトでも、評価上は一般的な個室に比べて低くなります。

ロフトや屋根裏を有効に計画することが、住空間の有効性に比べて固定資産税を安くする方法に繋がります。

そもそも家の価格を安くする

出典:https://www.floor-plan.net/entry/house-propertytax-2019

今までに幾度も説明してきましたが、課税標準額、つまり家の価格を安くすることが固定資産税を安くすることになるのです。

建物の価値を上げることと、固定資産税を下げることは相反すると思われるかも知れませんが、付加価値は課税の対象ではありません。

工夫で価格以上の付加価値を付けた家でも、固定資産税の算出は建設費が基本なのです。

数十年間払い続ける固定資産税の合計額は無視出来ない金額で、数百万円にもなります。出来るだけ付加価値の高い家を安く建てることが重要ですね。

住宅は一生に一度の高価な買い物です。数千万円単位になるため、できれば値段を安くしたいものです。

実は値段の高い注文住宅ですが、建売よりも安く家を建てられる方法があるってご存知ですか?

建売でもいいですが、せっかくであれば自由に仕様や間取りを選べる注文住宅がいいですよね。

ただ、注文住宅は失敗してしまう方がほとんどです。夢のマイホームで後悔したくないですよね。

※お断り自由・完全無料