住宅ローンを組んで家を購入する際に、利用すると得をする制度があります。それは、住宅ローン控除(減税)で、正式名称は「住宅借入金等特別控除」になります。

これは、住宅の購入やリフォームをするためにローンを組むと、年末時の借り入れ残高に対して決められた割合の税金が戻ってくる制度です。支払った所得税や住民税から還付できる仕組みになります。

家の購入には、数千万円の費用が必要になるため、少しでも得をする制度は使ったほうが良いですよね。

ただし、一定の条件があります。すべての住宅の購入やリフォームに使えるわけではありません。ですから、この制度を必ず使えると勘違いしてしまわないように注意しましょう。

しかしながら、このようなお得な制度があるのにも関わらず、知らなかったり上手に活用できていなかったりしているのが実情ではないでしょうか。手続きや税金が絡むため、素人では理解するのが難しいのかも知れませんね。

そこで、これらの問題を解決するために、本記事では住宅ローン控除の仕組みをわかりやすくお伝えします

住宅ローン控除とは

家は一生に一度の高価な買い物です。使える制度はできるだけ利用して、家計の負担を減らすようにしましょう。

住宅ローン控除の額は、年末時における住宅ローン残高の0.7%で、控除期間は、家を購入・入居してから13年間となります。

この0.7%・13年間の住宅ローン控除の制度は、2022年に見直されたもので、2025年(令和7年)12月31日までの入居に適用されます。

なお、住宅ローン控除で受けられる還付金は、まず所得税から控除され、控除しきれなかった分は翌年の住民税が減税される仕組みとなっています。

以上で述べたように、住宅ローン控除は、家を購入したりリフォームを行ったりした場合に利用できるお得な制度です。ですから、あなたがどのくらいの減税を受けられるのかを事前に計算して確認しておきましょう。

ただし、注意点があります。それは、減税の対象となるのは年末時の借り入れ残高という点です。毎月返済していけば残高は減っていきますから、年々控除される金額は減っていくということを理解しておきましょう。

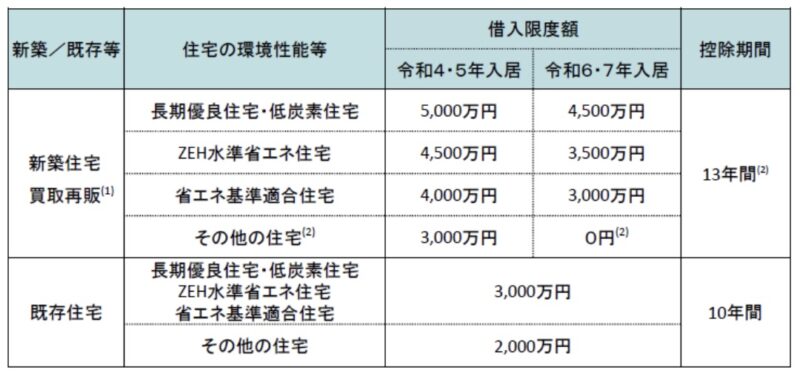

また、住宅の性能種別によって借入限度額が制限されています。ここでいう借入限度額とは、融資を受ける際の返済能力に対するものではなく、ローン控除に対するものです。

つまり、年末時の借入残高がローン控除制度で決められている借入限度額を超えている分は、ローン控除の対象にならないということです。そして、借入限度額は入居年によっても異なっています。

以下で、住宅種別や入居年による借入限度額と適用期間について説明しましょう。

住宅種別と入居年度による借入限度額と住宅ローン控除適用期間

上表から、住宅性能の高い方が借入限度額が大きくなっており、入居年によっても異なっているのが分かると思います。

先に、借入限度額を超えている分は、ローン控除の対象にならないと紹介しましたが、例えば省エネ基準適合住宅で令和6年入居の場合では、年末時の借入残高が3,000万円を超えていても、控除額は3,000×0.007=21万円となります。

表の買取再販(1)とは、宅地建物取引業者によって一定の増改築等が行われた一定の居住用家屋を指します。

上表で特に注意して欲しいのは、令和6年以降入居の新築住宅と買取再販のカテゴリーで、省エネの性能向上対策を行っていない「その他の住宅(2)」では、ローン控除が受けられないという点です。

ただし、令和5年末までに建築確認を受けた住宅で令和6・7年に入居する場合は、借入限度額2,000万円で控除期間を10年とする緩和政策がとられています。

住宅ローン控除(減税)の適用条件(新築の場合)

すでに上で適用条件の一部を紹介していますが、新築住宅の場合のその他の主な条件を紹介しておきましょう。

- 減税を受けようとする人自身が、住宅の引渡し日または工事の完了から6ヵ月以内に居住すること

- 住宅ローン控除を受ける年の合計所得金額が2,000万円以下であること

- 対象となる住宅の床面積が50平方メートル以上であり、床面積の2分の1以上が自身の居住用であること

- 対象となる住宅に対して10年以上にわたるローンがあること

以上の他に細かな条件もありますが、一般的ではないため省略します。なお、買取再販や中古住宅などの適用条件もそれぞれにあります。

新築のその他の条件を含めて詳しい情報は、融資を受けた銀行で確認することができます。また、国税庁のホームページからも確認することができます。

国税庁:新築住宅の場合 の適用条件

国税庁:買取再販の場合 の適用条件

国税庁:中古住宅の場合 の適用条件

なお、上記の条件で受けられるローン控除の適用は、2025(令和7年)年12月31日までの入居となっています。

本記事で紹介している内容は、2022年に改正されたものです。住宅ローン控除制度がなくなるとは考えられませんが、今後も適用基準、そして控除率や限度額が変わる可能性はあります。ですから、住宅の購入やリフォームを計画されている方は、意識しておいてくださいね。

実際に控除できる金額の計算方法と求め方

実際にどれくらいのローン控除(減税)ができるのか、新築購入ユーザーの全国平均年収700万円を参考にして、計算してみましょう。

-

年末時のローン残高:4,000万円

-

ローン控除額:4,000×0.007=28万円

-

所得税:12万円(夫婦+子供2人)

-

住民税:20万円(9.75万円)

所得税は家族構成によっては変わりますが、世帯年収が700万円で夫婦と子供2人(15才以下)の場合では、およそ12万円ほどになります。

ローン控除額が所得税で控除しきれない分は翌年の住民税から控除されますが、残念ながら住民税からの控除額は最大で9.75万円となっています。

ですから、実際のローン控除額は、12 + 9.75 = 21.75万円 となります。

つまり、ローン残高の0.7%すべてが控除されるとは限らないのですね。

それでも、控除期間13年では、合計で数百万にもなりますから、是非とも利用したい制度です。ただし、先の適用条件にも記述しましたが、年収が2,000万円を超えると適用されません。

確定申告時に住宅ローン控除(減税)の申請方法と必要な書類

住宅ローン控除は、住宅を購入し入居した初年度に、確定申告によって手続きを行うことで受けられます。これは、給与所得者(サラリーマン)のように年末調整を行っている方や、自営業者のフリーランスの方でも同じです。

ですが、年末調整に慣れている給与所得者の方は、住宅ローン控除の手続きに気づかない、あるいは忘れてしまう恐れがあります。

一般的に、給与所得者が自分自身で確定申告を行うことは滅多にありません。そのため、具体的な申告方法や必要な書類の種類などを知っている方は少ないのです。

特に必要書類については複数あるため、事前の準備が大切です。そのため、あらかじめ書類を用意しておくと、慌てずに済みます。

入居1年目に確定申告を行う

前述の通り、住宅ローン控除を申請するためには、確定申告を行う必要があります。控除の対象となるのは所得税や住民税だからです。

給与所得者の場合の確定申告は、家を購入して入居した1年目に行う必要があり、2年目以降は年末調整で行うことができます。なお、自営業やフリーランスの方は、毎年行う必要があります。

これを怠ると、税金の還付を受けられません。そのため、忘れずに必ず確定申告を行うようにしましょう。

なお、手続きは入居した翌年の2月16日~3月15日に、税務署で行います。このとき、期限が迫ると混雑するため、なるべく早めに行くようにしましょう。

また、現在では確定申告をインターネット上で行うことが可能で便利になりましたが、確定申告や住宅ローン控除の手続きが初めての方は、わかりにくく間違えやすいかもしれませんね。

したがって、間違えないようにするためには、実際に税務署に言って必要なものが揃っているかをあらかじめ判断してもらうことをお勧めします。これであれば、スムーズに住宅ローン減税を受けられるからです。

ちなみに、住宅ローン控除で戻ってくるお金は、確定申告時に選択する口座に振り込まれます。そのため、それを踏まえた上で振込先を指定するようにしましょう。むやみやたらに指定すると、どこにいつ振り込まれたのか判断できません。

住宅ローン減税の確定申告に必要な書類

先ほど述べたように、住宅ローン控除の確定申告は、通常よりも必要な書類が多くなります。

そのため、何が必要なのかをあらかじめ知っておくと用意しやすいですよね。また、万が一書類が用意できずに期限内に申請ができなくなるといったリスクも低くなります。

住宅ローン減税における確定申告の際に必要な書類は、以下になります。

- 確定申告書

- 住宅借入金等特別控除額の計算明細書

上記は、国税庁のホームページや最寄りの税務署で手に入れることができます。

- 住宅ローンの借入残高証明書

融資を受けた金融機関から、年末時に合わせて郵送されてきます。紛失した場合は、再発行の依頼をしなければなりません。その場合、窓口に行って本人確認書類や住宅ローン決済用普通預金口座の通帳などを提示しなければなりませんので大事に保管しておいてくださいね。

- 源泉徴収票

これは、サラリーマンの場合のみで、勤務先に依頼して発行してもらいましょう。

- 土地建物の登記簿謄本

法務局の窓口あるいはオンライン申請で入手します。

- 建築請負契約書または売買契約書(コピー)

- マイナンバーカード

- 住宅性能を示す書類(該当する場合)

住宅が、長期優良住宅や省エネなどに該当している場合です。建築請負契約の場合は建設会社、売買契約の場合は売り主からもらいます。一般的には、引渡時に渡されているはずです。

このように必要書類が複数ありますが、確定申告直前になってから用意するのではなく、あらかじめ集めて保管しておくようにしましょう。

住宅ローン控除を2年目以降も受ける方法

住宅ローン控除を受けるためには、入居1年目に確定申告を行わなければいけません。しかし、給与所得者の場合、2年目以降は年末調整によって行えます。

そのため、12月頃になったら勤務先に必要な書類を提出するようにしましょう。なお、このとき必要な書類は以下の通りです。

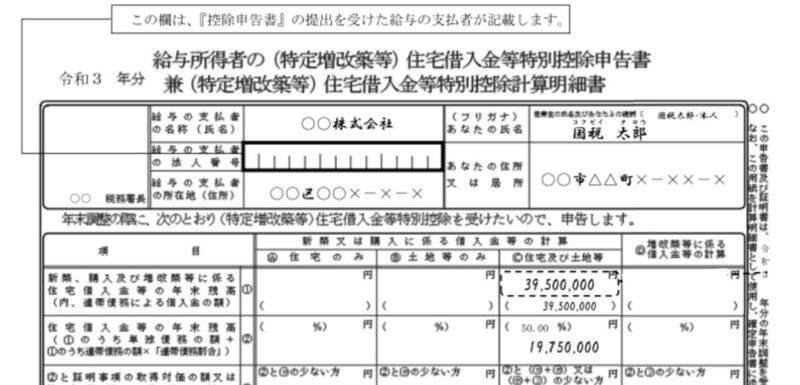

- 給与所得者の(特定増改築等)の住宅借入金等特別控除申請(申告書)

これは、1年目に確定申告した後に税務署から送られてくるもので、残りの控除期間分(12枚あるいは9枚)の枚数になっています。ただし、各申請書の左上には令和〇〇年分と記載されていますので、間違わないようにしてください。

- 住宅取得資金に係る借入金の年末残高証明書

これは融資を受けた金融機関から送られてくるものです。

年末調整を行う時期になったらこれらが必要になるため、確定申告のときと同じようにあらかじめ用意しておいてください。

ただし、2年目以降に年末調整によって住宅ローン控除が受けられるのは、給与所得者に限ります。そのため、自営業やフリーランスの方の場合は、1年目同様に毎年の確定申告が必要になります。

住民税を対象とした住宅ローン控除と時期

住民税から控除される場合、別途手続きはいりません。確定申告を行うと、市区町村にもその内容が連絡されるからです。そのため、何もしなくても住民税の還付を受けられます。

給与所得者の方は、翌年の住民税から控除(減税)された金額になります。給与明細で確認するようにしましょう。

一方、自営業者の方は、確定申告を行った際に控除された住民税が決定します。住民税の納付書を確認すると減税を受けた金額になっています。ちゃんと控除されているか確認するようにしましょう。

まとめ

住宅ローン控除は、ローンで家を買う際に絶対に利用してほしい制度です。確実に利用して、所得税や住民税を抑えるようにしましょう。

住宅ローン控除を受けるためには、確定申告をしなければなりませんが、サラリーマンの方なら、最初の年だけ頑張れば、2年目からは年末調整で行うことができるのです。

申請に必要な源泉徴収票は勤務先に依頼し、年末時の借入残高は融資を受けた金融機関から郵送されてきます。そして申請書は最寄りの税務署や国税庁のホームページから手に入れることができます。

ローン控除額は年末の借入残高の0.7%で、期間は住宅種別によって異なりますが基本的には13年間です。トータルでは数百万円にもなりますから、是非とも利用して欲しい制度です。

住宅ローン控除申請、そして確定申告は思うほど難しいものではありません。本記事を参考にしていただき、住宅ローン控除による節税を確実に行えることを願っています。

住宅は一生に一度の高価な買い物です。数千万円単位になるため、できれば値段を安くしたいものです。

実は値段の高い注文住宅ですが、建売よりも安く家を建てられる方法があるってご存知ですか?

建売でもいいですが、せっかくであれば自由に仕様や間取りを選べる注文住宅がいいですよね。

ただ、注文住宅は失敗してしまう方がほとんどです。夢のマイホームで後悔したくないですよね。

※お断り自由・完全無料